Dalio和中国杠杆往事

发布日期:2018-03-04 09:06:30 +0000

有趣且深度的硬核财经

投资观澜-No.4

Dalio和中国杠杆往事

作者:戴老板

数据支持:远川研究

受华尔 街见闻的邀请,我在本周参加了桥水基金创始人Ray Dalio在上海的见面活动。周三晚上见到这位全球最大对冲基金的创始人后,心里还是有点儿小激动的,不过很快,这种激动就被提问环节的嘉宾们给我的震惊所取代了。

在接近2个小时的对话环节,先后有四位嘉宾上台跟Dalio提问。应该说,见闻邀请的这四位,在各自的领域里都是大拿,几乎可以代表半个中国金融圈,但可惜的是,向这位全球最大对冲基金创始人提问的机会,大都被浪费在一些五花八门的问题上了。

有嘉宾问: 金融圈人士养孩子都很焦虑,怎么办? Dalio 回答:好像也就中国有这种问题。 有嘉宾问,哪本投资类的书对你影响最大? Dalio 回答:我已经很久很久没看过投资类的书了。

焦虑和荐书,我差点儿怀疑这是罗振宇的粉丝见面会。

这些提问并非都很差劲,只不过在这种珍贵的场合,理应有更重要的问题值得去问,尤其是在当前这个微妙的时间点,一些宏观问题值得反复向Dalio请教。而要抓住这些重点,首先需要了解下面的四个事实:

1. Dalio与中国渊源深厚而且有顶级的朋友圈

2. 中国经济目前最大的宏观事件就是去杠杆

3. 桥水基金是全球研究去杠杆最深刻的机构

4. 中国去杠杆关键决策者之一是Dalio的粉丝

本文将围绕这四个事实来展开。

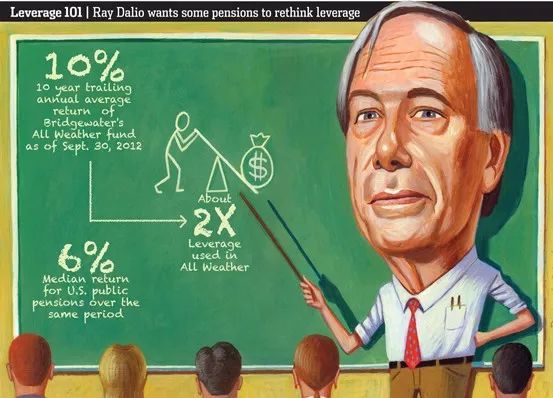

1

Ray Dalio的传奇经历基本上已经广为人知。他将一家在两居室里办公的小公司BridageWater(桥水基金),发展成全球最大的对冲基金,目前管理资产规模1600亿美金。从1975年起,直到2017年底,Dalio共给客户赚了492亿美金,比索罗斯还多60亿美金。

Hedge Fund或者Macro Research这类事物可能离生活太远,不过Ray Dalio在上世纪80年代的一笔生意却离大众很近:麦当劳想推出 Chicken McNuggets(麦乐 鸡块),但担心鸡肉价格波动太大会导致亏损,Dalio 帮助麦当劳用玉米/豆粕期货来对冲,推动了麦乐鸡在1983年面世 。

Dalio在中国声名鹊起,是近些年的事情,主要是他的一篇科普性质的文章How The Economic Machine Works(宏观经济运行的框架)在中国受到广泛追捧,甚至让一些多年研究宏观的金融人士醍醐灌顶。之后他的“黑宝书”《原则》更是红遍金融圈。

但Ray Dalio跟中国的渊源,其实可以追溯到1984年。在那一年,Dalio访问了百废待兴的中国,牵线搭桥的是“窗口公司”中信集团的一名高管。在华尔街绝大多数人还对这个刚刚开放国门的神秘国度感到陌生时,Dalio就已经在北京喝茅台了。

上世纪80年代末,Dalio再次拓展了他的中国朋友圈。一群背景深厚的年轻人,在北京建立了“证券交易所研究设计联合办公室”,简称“联办”。Dalio向联办捐了一笔钱,帮助他们建立中国的证券市场,借此认识了一大批人,而这些他终身的朋友,日后均位高显赫。

在桥水还是小公司时,Dalio就有如此眼光,令人佩服。到了1995年,他更是将自己11岁的儿子Matt Dalio送往北京,就读于高层子弟云集的史家胡同小学,受中信的一位领导监护。所以,早在罗杰斯用讲中文的闺女刷屏的20多年前,Dalio便派儿子打入社会主义内部了。

不过,中国资本市场的相对封闭,使BridageWater在华并没有太多的业务。桥水1995年在中国成立过一支基金,很快就关掉了,之后便毫无进展。2015年股灾期间,高频对冲基金Citadel被证监会谴责, Hedge Fund在华便陷入尴尬境地:既不讨领导喜欢,也没足够工具可用。

但这丝毫不妨碍Dalio在中国的影响力突飞猛进。《原则》在中国出版后,便横扫金融街和陆家嘴,精英们便像集体补钙一样,言必称Principles,深圳有家私募依葫芦画瓢,给员工定下80多条“原则”,要求坚决执行,没多久就把前几年赚的钱都亏完了。

铁粉如此众多,Dalio的中国行自然是盛况空前。聚光灯下见的都是各路金融领袖,聚光灯外陪同的是当年通过“联办”结识的顶级朋友。在密集的交流中,这位善于从全球宏观经济变化里攫取暴利的对冲基金教父,最想弄清楚的恐怕就是:中国正在发生什么。

2

从2017年开始,中国最大的宏观关键词,就是“去杠杆”。你在新闻中看到那些金控大鳄们的资本败局、断臂重生和隐秘故事,大都跟这三个字有关。

世事无常,杠杆在2017年之前还是小甜甜,现在已经变成了牛夫人,未来不排除变成马夫人。在 《天龙八部》里,马夫人有三个关键点:一是尽管有违伦常但男人们都想和她上床 ;二是那个拒绝上她的英雄死了;三是她最后被折磨毁容死的更惨。

所以,杠杆看起来危险,背后却很诱人,每个人都想加杠杆,而那些从不加杠杆的人,结局好像也不怎么好。在2017年之前,从地方政府到实业巨擘,从商界大鳄到平民百姓,无一不是这么想。事实上,从2008年开始,中国经济经历了三次明显的“加杠杆”。

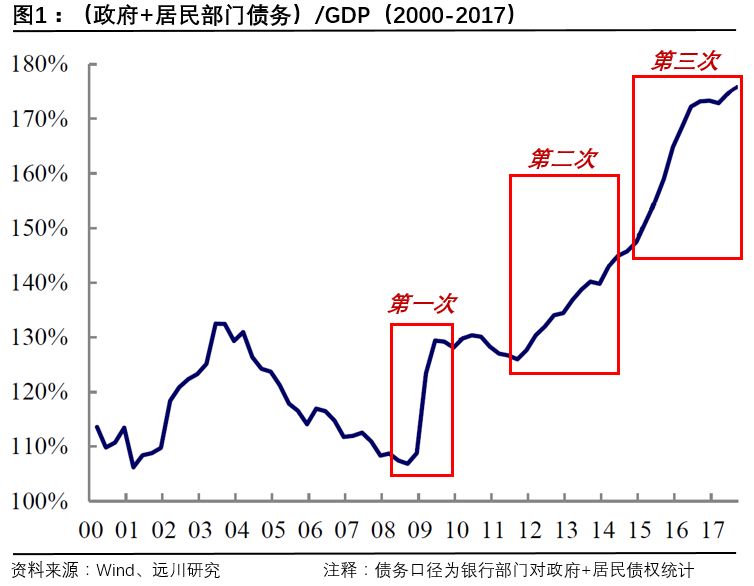

第一次:

时间范围从2008 年到2010年,主力是制造业、房地产和地方政府,出发点是用加杠杆来对冲全球金融危机对中国的影响。在大规模信贷的刺激之下,债务水平史无前例的狂飙,经济在2009-2010年短期回升,但2011年之后便陷入到严重的产能过剩,并导致经济再次下滑。

第二次:

时间范围从2012年到2013年,主力是地方政府,工具是被放出潘多拉魔盒的非标融资,方式是银行通过表外理财,给地方政府融资平台加杠杆,此举导致信托贷款增速从12 年初的18%飙涨到13 年中期的100%+。13年下半年中央开始清理非标,14年后经济重新下滑。

第三次:

时间范围从2015年到2016年,主力是居民部门和房地产公司,方式是“涨价去库存”和“举债赌国运”。一个明显的结果是:2015 年时居民部门年度新增负债4.6 万亿,到2016 年上升到7.1 万亿,2017 年预计又上升到8万亿,明显已经刹不住车。与此同时,许家印孙宏斌们在胡润百富榜上排名蹿升。

这三次加杠杆, 第一次推高了企业债务,第二次推高了政府债务,第三次推高了居民债务 ,三次加杠杆完成后,中国经济各部门几乎已经没有负债洼地。

在这个过程中,银行、信托、券商、保险、互金轮番登场,用各种“创新”姿势,来为实体企业和居民部门输送了大量子弹,膨胀速度远高于实业。对此,原财政部长楼继伟在2018年初用一个简单的词来概括:金融乱象。

以上就是“去杠杆”的大背景。2017年,去杠杆的重点在实业,那些以前横着走的巨头们,在去杠杆的大背景下,要么停止扩张,要么断臂求生,要么身陷囹圄。 到了Dalio本次中国行的2018年,去杠杆的重点已经从实业部门,转移到了金融行业。

有人预警到:金融行业哭爹喊娘的日子要来了。但可惜的是,在Dalio见面活动的台下,95%的观众是金融行业人士,在近2个小时的提问和对话里,去杠杆这个话题被谈论的时间没有超过3分钟。

有人会问:为什么要问Dalio关于去杠杆的问题,他懂去杠杆吗?事实是,他不仅懂,而且可能是这个星球上最懂的人。

3

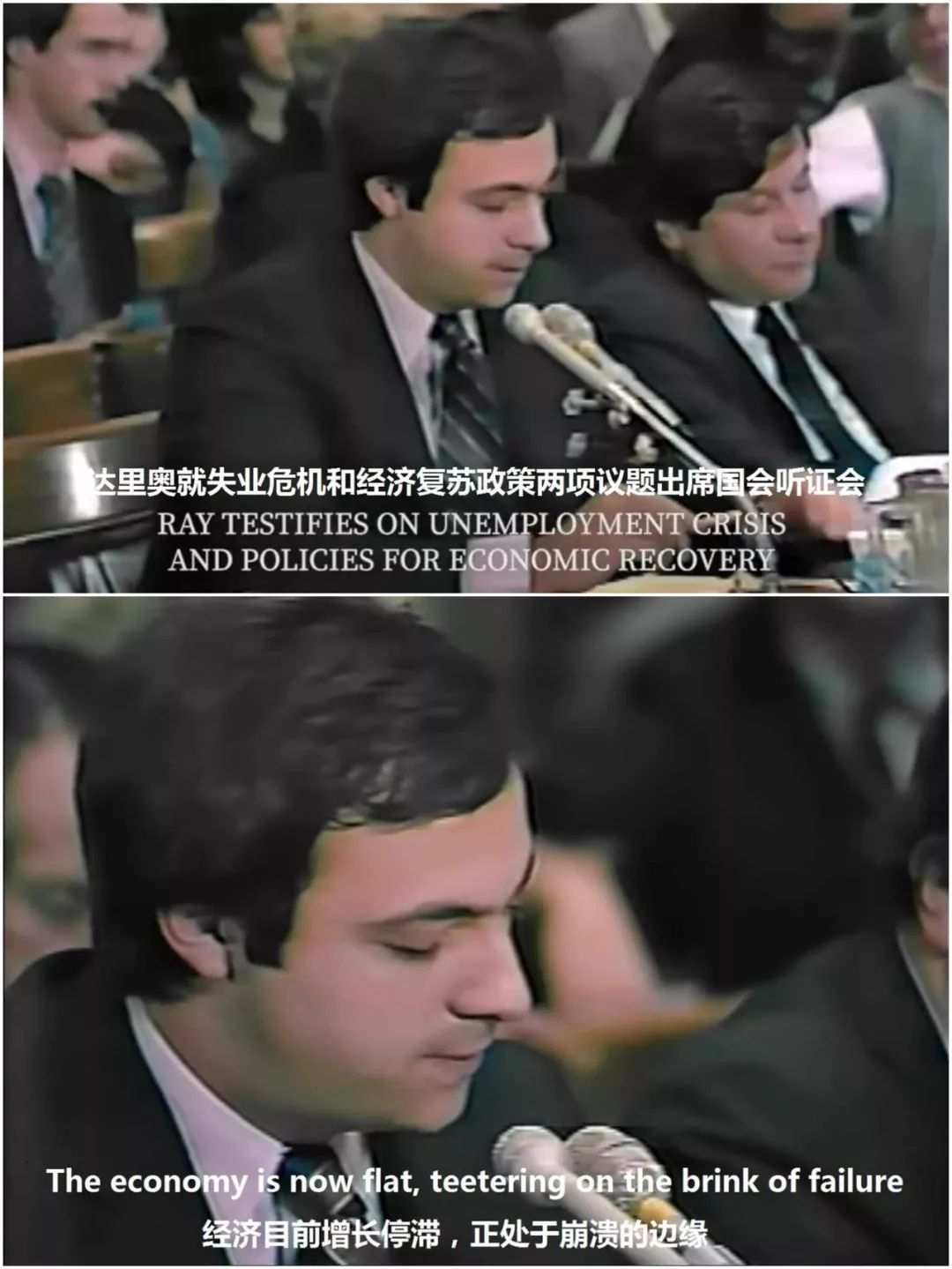

不同于只会嘴炮的经济学家,Dalio和BridageWater对宏观债务的研究,是要给真金白银的投资提供决策依据,这就意味着他们犯错的成本非常高。事实上,Dalio在1980年代初期栽的一个大跟头,就是因为其对债务、杠杆和违约判断完全错误。

1979-1981年,美国陷入经济衰退,Dalio认为“我们债务的庞大规模意味着这场萧条将和1930年代一样严重,甚至更糟”。1982年,Dalio出席国会听证会,在电视观众面前留下了这段影像。事实证明,美国经济并没有崩溃,但“押注崩盘”的桥水却差点儿倒闭。

在此之后,BridageWater慢慢建立起体系化的研究方法,便再也没犯过致命的错误。在之后的几次金融危机和股市暴跌中,BridageWater基本都安然无恙。桥水的研究能力之强,让原美联储主席Paul Volcker评价道:桥水对经济细节的把握能力令人震惊,他们拥有比美联储更多的人才、数据和成果。

比如对于去杠杆,桥水早在1990年代就开始进行了系统性的研究,他们一共搜集了过去150年里的46个去杠杆案例,用他们独有的分析框架来处理不同时代的数据,找出共性,揭示本质,得出结论,应该说,全球没有任何一家金融机构,在研究“去杠杆”问题的深度上匹敌桥水,包括各国央行。

2012年2月,Dalio发表了一篇半科普性质的报告: An In-depth Look At Deleveragings , 里面展示了46个案例中的6个,并归纳出去杠杆最关键的四项措施,报告中对历史数据进行归因的独特方法,令人耳目一新。这6个案例,包括:

1. 1930年代的美国

2. 1950-60年代的英国

3. 过去二十年的日本

4. 2008年-至今的美国

5. 当今的西班牙

6. 1920年代的魏玛共和国

这6个案例中,既有先痛苦后成功的去杠杆,如案例1,也有彻底搞砸的去杠杆,如案例3和6,还有成功的去杠杆,如第2和第4。桥水用自己设计的模型,将案例的历史数据进行了结构拆分,得出一些核心的结论。这里我用自己的话总结一下:

去杠杆一般有四项措施可以做:1. 债务减记 2. 紧缩政策 3. 财富转移 4. 债务货币化。一场典型的去杠杆,就是拿这四项措施来混合实施,像和面一样,控制好比例,你就能做出一锅香喷喷的馒头(“好的去杠杆”),没控制好比例,你只能得到一滩面糊(“糟糕的通胀/通缩去杠杆”)。

除了上述结论,如果你把成功和失败的案例进行对比,就会发现,一个隐含的结论就是:在掌握分寸的前提下,去杠杆需要

敢于违约!敢于印钱!敢于通胀!

尤其是印钱(e.g.央行用各种手段直接向市场注入资金),早印比晚印好,印的太少不顶用(如1990年后的日本),印的太多也不行(如1920年代的德国),用印钱来对抗通缩,同时压低名义利率至名义增长率之下,基本上就能完成一次成功的去杠杆。

这篇报告曾经有人翻译成中文,但质量令人不敢恭维,于是我又重新翻译了一遍,并微调了部分段落结构,使之更容易阅读和理解。全文发表在本次推送的第二条,在当前去杠杆的环境中,这篇报告值得所有专业投资人士精读10遍以上。

当然,精读10遍的原因不仅仅是报告质量高,更是因为中国这场去杠杆背后的决策人物,对Dalio的推崇和重视,恐怕要比你想象的大的多。

4

2017年,去杠杆战役开始缓缓铺开。无论普通散户,还是金融机构,都在问同样一个问题:去杠杆到底是怎么个思路。这个问题太难以回答,于是他们转而从另外一个角度来研究:领导写过什么文章,领导写过什么书。

比如某券商宏观研究团队,就将领导30年以来发表的68篇学术论文和23次公开讲话都研究了一遍,试图梳理出其中的脉络。除了这些,一本书也频繁地被各类文章提起。

这本书实际上是一本论文集,其中第一篇和第二篇的课题是由领导亲自执笔。在第一篇的名字就叫做《两次全球大危机的比较》。这篇文章对去杠杆的阐述,能够看到不少Dalio的思想,而且他作为唯一的非经济学家,出现在了文章中。

同时,在今年年初的Davos会议上,Dalio也给领导以非常高的评价:

应该说,中国的去杠杆是政府主导的主动修正,而非金融危机后的被迫行为,所以它有自己独特的方式。不过Dalio报告中提到的四条措施(1. 债务减记 2. 紧缩政策 3. 财富转移 4. 债务货币化),很显然已经在财政中枢的工具箱之中,目前拿出来使用的,只有第一项:债务减记。

何谓“债务减记”,简单说就是偿债、违约、重组等一切能够将账面债务降低的方式。为了做到“减记”债务,一方面,通过越来越严格的金融监管,来堵住金融行业向实体和居民提供"子弹"的通道,无论是清理非标,还是买房限购,目的都是一样。

另一方面,通过树立标杆,“引导”企业降低杠杆率。例如万达集团,在卖掉无数资产之后,债务杠杆大幅度降低,从捣蛋鬼变成了好学生。尽管在“断臂”过程中损失了一些机会和财富,但却换来了安全上岸。从这个角度来看,王首富段位,要明显高于还在蹦跶的那几位。

但主动的债务减记,一定程度上改善了中国整体债务的结构,但对杠杆率的下降,作用并不明显。如果你仔细审视中国非金融部门的总负债/GDP,你会发现一直到2017年底,杠杆率并没有任何的扭头的迹象。

冰冻三尺,非一日之寒。假如领导的决心不变,这场去杠杆的战争,持续的时间恐怕要超过我们的想象。目前掏出来的武器,仅仅是主动债务减记,工具箱里还有各式其他兵器,那些玩意儿威力更大,副作用也更大。

所以,在未来的若干年中,无论是五年成精的保险巨头,还是进场买房的接盘老乡,别听《爱情买卖》里诸如“当初是你要分开,分开就分开,现在又要用真爱,把我哄回来 ”此类靡靡之音了,来一首大张伟老师劲爆动感的《嘻唰唰》,比什么都直接。

全文完,感谢您的耐心阅读,顺手点个赞吧。

扩展阅读